Klasik grafik formasyonları için Teknik analiz (TA) kullanarak finansal piyasaları analiz etmenin birçok farklı yolu vardır. Bazı yatırımcılar indikatörleri ve osilatörleri kullanırken diğerleri analizlerini yalnızca fiyat hareketlerine dayandırır.

Klasik grafik formasyonları nelerdir?

Mum grafikler belirli bir zaman aralığı için fiyat hareketlerini gösterir. Altta yatan fikir, bir varlığın fiyat hareketlerinin geçmişi incelendiğinde tekrarlayan yapıların ortaya çıkabileceğidir. Mum grafik formasyonları grafiği çizilen varlıkla ilgili faydalı bilgiler sunabilir ve birçok yatırımcı bu bilgilerden hisse senedi, forex ve kripto para piyasaları için faydalanmaya çalışır.

Bu formasyonların en yaygın örneklerinden bazılarına genel olarak klasik grafik formasyonları adı verilir. Bunlar en tanınmış formasyonlardan bazılarıdır ve birçok yatırımcı tarafından güvenilir alım satım göstergeleri olarak kabul edilir. Peki bunun nedeni nedir? Alım satım ve yatırım yapmak diğerlerinin gözünden kaçan bir fırsatı yakalamakla ilgili değil midir? Öyledir, fakat aynı zamanda topluluk psikolojisiyle de ilgilidir. Teknik formasyonlar herhangi bir bilimsel prensibe ya da fizik yasasına bağlı olmadığı için, etkinlikleri büyük oranda bu formasyonları dikkate alan piyasa katılımcılarının sayısına bağlıdır.

Bayraklar

Bayrak, uzun vadeli trendin aksi yönünde bir konsolidasyon alanıdır ve keskin bir fiyat hareketinden sonra ortaya çıkar. Direğe asılmış bir bayrağa benzer şekilde gözükür. Burada direk ani hareket ve bayrak da konsolidasyon alanıdır.

Bayraklar trendin devam etme potansiyelini belirlemek için kullanılabilir. Formasyona eşlik eden hacim de önemlidir. İdealde ani hareket yüksek hacimle gerçekleşmeli ve konsolidasyon evresi daha düşük, azalan bir hacme sahip olmalıdır.

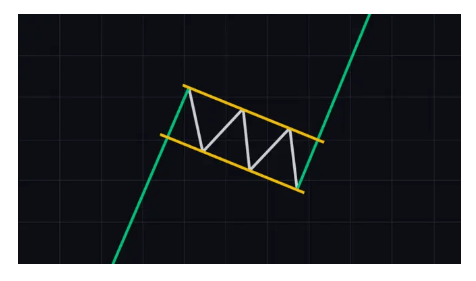

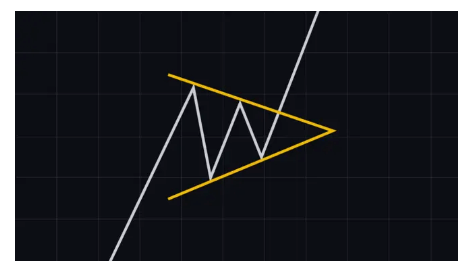

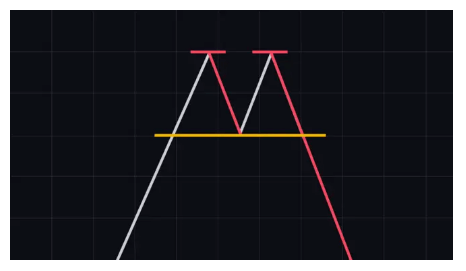

Boğa bayrağı formasyonu

Boğa bayrağı bir yükseliş trendinde ortaya çıkar, keskin bir yukarı hareketi takip eder ve genellikle formasyonun ardından yukarı hareket devam eder.

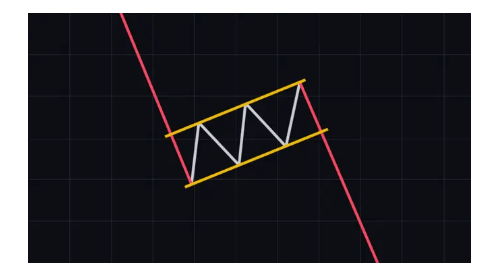

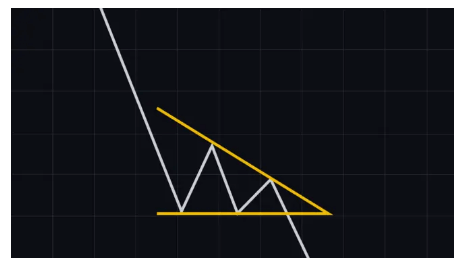

Ayı bayrağı formasyonu

Ayı bayrağı bir düşüş trendinde ortaya çıkar, keskin bir aşağı hareketi takip eder ve genellikle formasyonun ardından aşağı hareket devam eder.

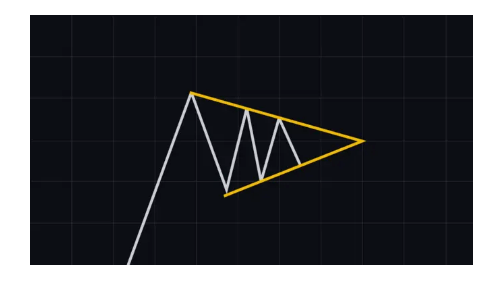

Flama formasyonu

Flamalar, konsolidasyon alanının kesişen trend çizgilerine sahip olduğu bir bayrak çeşididir ve daha çok bir üçgene benzer. Flama nötr bir formasyondur; yorumlanması şeklin ortaya çıktığı bağlama büyük oranda dayanır.

Üçgenler

Üçgen, kesişen fiyat aralıkları ve genellikle bunu takiben trendin devam etmesiyle kendini gösteren bir grafik formasyonudur. Üçgenin kendisi, altta yatan trenddeki bir duraksamayı gösterir fakat bir geri dönüşü ya da devamlılığı işaret ediyor olabilir.

Yükselen üçgen formasyonu

Yükselen üçgen, yatay bir direnç bölgesinin olması ve daha yüksek dip noktalar serisi üzerine yükselen bir trend çizgisinin çizilmesiyle oluşur. En temelde, fiyatın yatay dirençten sektiği her sefer alıcılar daha yüksek fiyatlardan giriş yapar ve daha yüksek dip noktalar oluşur. Direnç alanında gerginlik arttıkça fiyat en nihayetinde bu direnci kırmayı başarırsa yüksek hacimle hızlı bir yükseliş gösterme eğiliminde olur. Dolayısıyla yükselen üçgen bir boğa formasyonudur.

Alçalan üçgen formasyonu

Alçalan üçgen, yükselen üçgenin tersidir. Yatay bir destek alanı ve daha düşük tepe noktaları serisi üzerine alçalan bir trend çizgisinin çizilmesiyle oluşur. Yükselen üçgende olduğu gibi, fiyatın yatay destek alanından sektiği her sefer satıcılar daha düşük fiyatlardan giriş yapar ve daha düşük tepe noktaları oluşur. Genellikle fiyat yatay destek noktasını kırmayı başarırsa, yüksek hacimle hızlı bir düşüş görülür. Bu nedenle alçalan üçgen bir boğa formasyonudur.

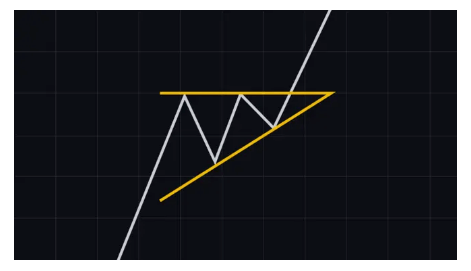

Simetrik üçgen formasyonu

Simetrik üçgen alçalan bir üst trend çizgisi ve yükselen bir alt trend çizgisi ile oluşturulur ve her iki çizginin eğimi hemen hemen aynıdır. Simetrik üçgen, büyük oranda bağlama (yani altta yatan trende) dayanarak yorumlandığı için bir boğa ya da ayı formasyonu değildir. Kendi başına, yalnızca bir konsolidasyon dönemini temsil eden nötr bir formasyondur.

Takozlar

Takoz, kesişen trend çizgileri ile oluşturulur ve fiyat hareketlerinin sıkıştığını gösterir. Bu durumda trend çizgileri, tepe ve diplerin farklı oranlarda yükseldiğini ya da düştüğünü gösterir.

Altta yatan trend zayıfladığı için bir geri dönüşün gerçekleşmek üzere olduğu anlamına gelebilir. Flama formasyonuna, düşen hacim eşlik edebilir ve bu da trendin momentum kaybettiğini gösterebilir.

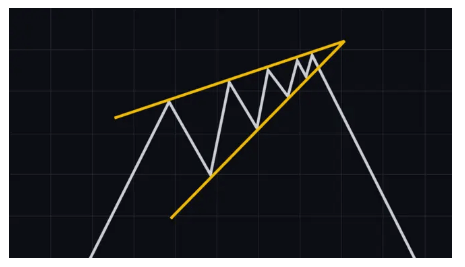

Yükselen takoz formasyonu

Yükselen takoz bir ayı geri dönüş formasyonudur. Fiyat sıkıştıkça yukarı trendin gitgide zayıfladığını ve fiyatın sonunda alt trend çizgisini kırabileceğini gösterir.

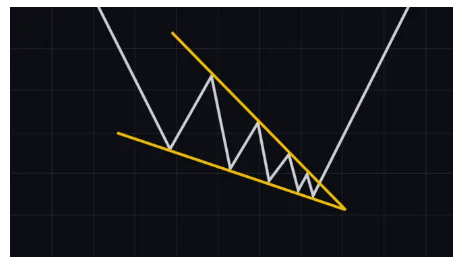

Alçalan takoz formasyonu

Alçalan takoz bir boğa geri dönüş formasyonudur. Fiyat düştükçe sıkışmanın arttığını ve trend çizgilerinin daraldığını gösterir. Alçalan takoz genellikle yukarı yönlü bir sıçramaya neden olur.

İkili tepe ve ikili dip

İkili tepe ve ikili dip, piyasanın bir “M” ya da bir “W” şeklinde hareket etmesiyle ortaya çıkar. İlgili fiyat noktalarının birebir aynı olmasa fakat birbirine yakın olsa bile bu formasyonların geçerli olacağını belirtmek önemlidir.

Genellikle ikili dip ya da tepe noktalarına formasyonun geri kalanından daha yüksek bir hacim eşlik etmelidir.

İkili tepe formasyonu

İkili tepe, fiyatın iki kez tepe yaptığı ama ikinci denemede daha yukarıya çıkış yapamadığı bir ayı dönüş formasyonudur. Aynı zamanda, iki tepe noktası arasındaki geri çekilme orta seviyede olmalıdır. Fiyatın, tepe noktalar arasındaki geri çekilmeden daha düşük seviyelere inmesiyle formasyon doğrulanır.

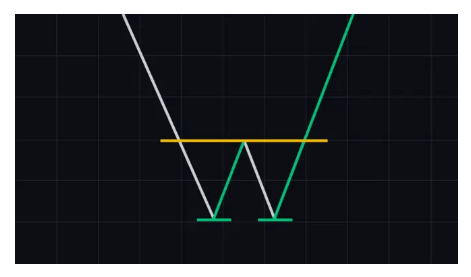

İkili dip formasyonu

İkili dip, fiyatın iki kez dip yaptığı ve en nihayetinde daha yüksek bir tepeyle devam ettiği bir boğa dönüş formasyonudur. İkili tepeye benzer şekilde, iki dip noktası arasındaki geri çekilme orta seviyede olmalıdır. Fiyatın, iki dip nokta arasındaki geri çekilmeden daha yüksek seviyelere çıkmasıyla formasyon doğrulanır.

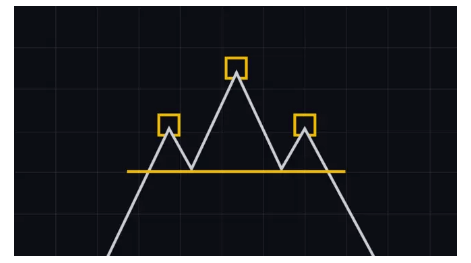

Omuz baş omuz formasyonu

Omuz baş omuz, bir taban çizgisinden (boyun çizgisi) ve üç tepeden oluşan bir ayı dönüş formasyonudur. Yanlardaki iki tepe yaklaşık aynı fiyat seviyesinde, ortadaki tepe ise diğer ikisinden yüksek olmalıdır. Fiyatın boyun çizgisi desteğini kırmasıyla formasyon doğrulanır.

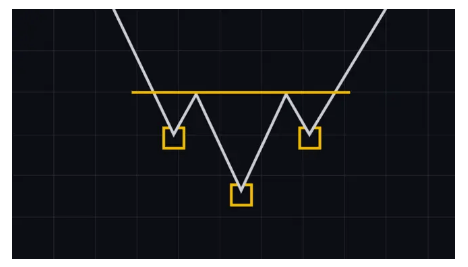

Ters omuz baş omuz formasyonu

İsminden de anlaşılacağı gibi omuz baş omuzun tersidir, dolayısıyla da bir boğa geri dönüşünü gösterir. Ters omuz baş omuz, bir düşüş trendinde fiyatın daha düşük bir dip yapması daha sonra sekmesi ve yaklaşık ilk dip seviyesinde destek bulmasıyla oluşur. Fiyatın boyun çizgisi direncini kırması ve yükselmeye devam etmesiyle formasyon doğrulanır.

Grafik Formasyon için uyarı

Klasik grafik formasyonları en tanınmış TA formasyonlarının arasındadır. Fakat birçok piyasa analizi yönteminde olduğu gibi kendi başlarına değerlendirilmemeleri gerekir. Belirli piyasa koşullarında işe yarayan bir formasyon bir diğerinde fayda sağlamayabilir. Bu nedenle uygun risk yönetimine ek olarak doğrulama yapmaya çalışmak her zaman için daha doğru bir yaklaşımdır.

Yorumlar kapalı.