Ethereum fiyatı 2.000 dolar seviyesinde güçlü bir dirençle karşılaşıyor. Arkasında yatan sebepler teknik verilerde gizli.

Ether’in (ETH) piyasa yapısı, 31 Mayıs’ta azalan kanal direncini 2.000 $’da kırma girişiminin başarısız olmasına rağmen düşüşe devam ediyor. Bu üç haftalık fiyat oluşumu, 1,700 $’lık desteğin nihai olarak yeniden test edilmesinin devam ettiği anlamına gelebilir.

Kripto olmayan tarafta, hisse senetleriyle ilgili bir dizi faktör kripto pazarında olumsuz duygulara dönüşüyor. Bu hafta Microsoft (MSFT) , zorlu makroekonomik koşulları gerekçe göstererek kar ve gelir görünümünü düşürdü. ABD Federal Rezervi , periyodik “Bej Kitap”ında, ülkenin bazı bölgelerinde ekonomik aktivitenin soğumuş olabileceğine ve Fed’in kalıcı enflasyonla mücadele etmek için 9 trilyon dolarlık varlık portföyünü azaltmak üzere olduğuna işaret etti.

İyi tarafından bakıldığında, The Economist dergisi tarafından yayınlanan bir kurumsal yatırımcı anketi, ankete katılanların %85’inin Bitcoin ( BTC ) veya Ether ( ETH ) gibi açık kaynaklı kripto para birimlerinin portföy veya hazine hesaplarında çeşitlendirici olarak yararlı olduğu konusunda hemfikir olduğunu gösterdi.

Makroekonomik perspektiften bakıldığında, yatırımcılar hala riskten kaçınıyor ve bu da kripto para birimleri için iştahın azalmasına neden olabilir.

Ethereum’un hala tırmanması gereken bir dağı var

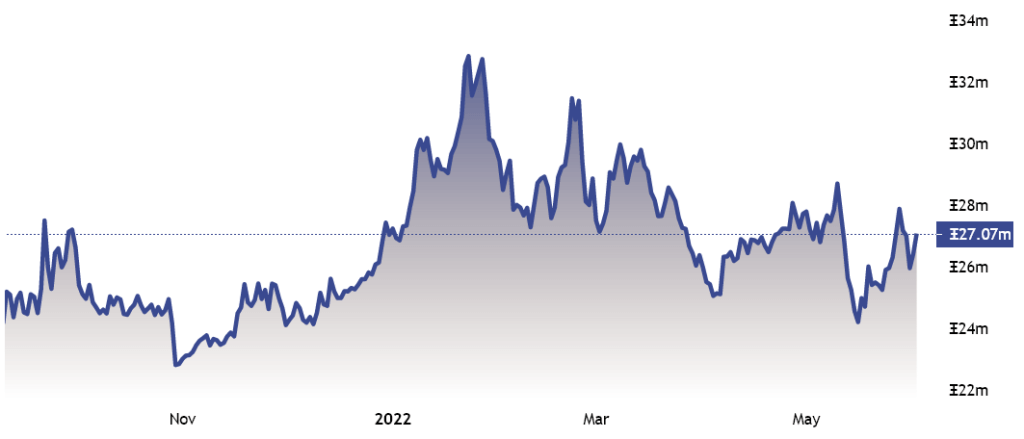

Ethereum ağının toplam kilitli değeri (TVL) , ağa yatırılan toplam varlık miktarı, Ether’in üç hafta önce düşüş trendine başlamasından bu yana %5.5 düştü.

Ağın TVL’si 10 Mayıs’ta 28.7 milyar Ether ile zirveye ulaştı ve şu anda 27,1 milyon seviyesinde bulunuyor. Merkezi olmayan finans (DeFi) mevduatları, şimdi TerraUSD Classic (USTC) olarak bilinen USD Terra (UST) – 10 Mayıs’ta stabilcoin çöküşünden derinden etkilendi . Her şey düşünüldüğünde, gösterge, benzeri görülmemiş bir olaydan sonra bir şekilde beklenen ılımlı bir düşüş gösteriyor.

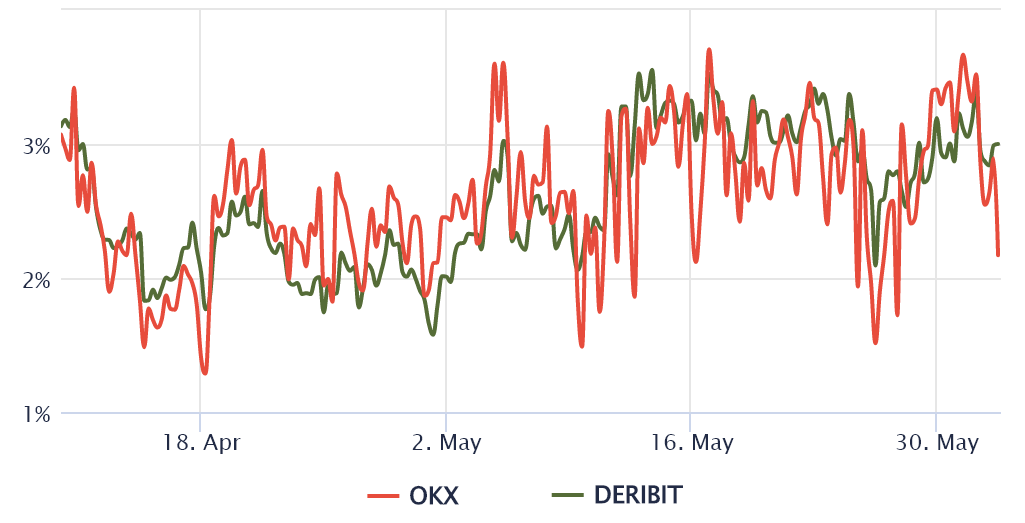

Profesyonel yatırımcıların nasıl konumlandığını anlamak için Ether’in vadeli işlem piyasası verilerine bakalım. Üç aylık vadeli işlemler, dalgalı bir fonlama oranı olmaması nedeniyle balinalar ve arbitraj masalarının tercih ettiği enstrümanlardır.

Bu sabit aylık sözleşmeler, spot piyasalarda genellikle %5 ila %12’lik bir primle işlem görür, bu da satıcıların uzlaşmayı daha uzun süre ertelemek için daha fazla para talep ettiğini gösterir. Bu durum hisse senedi ve emtia gibi geleneksel varlıklarda da yaygındır.

Geçen ay boyunca, Ether’in vadeli işlem sözleşmeleri primi, %5 nötr piyasa eşiğinin altında olan %3 civarında kaldı. Ether’in üç haftadaki %24’lük negatif performansına rağmen mevcut %2,5 baz göstergesinin düşük kalması nedeniyle alıcılardan kaldıraç talebinin olmaması açıkça görülüyor.

Küresel bir gerileme korkusu kripto fiyatlarını etkilemeye devam ediyor

Ethereum’un 27 Mayıs’ta 1.700 dolara düşmesi, kalan yükseliş hissini tüketti ve daha da önemlisi, 235 milyon dolarlık uzun vadeli işlem sözleşmesi tasfiyelerine neden oldu. Ether fiyatı 31 Mayıs’ta 2.000 dolarlık direnci test etse de, TVL metriğine göre türevlerden veya DeFi mevduatlarından güçlü olduğuna dair bir kanıt yok.

Yatırımcıların odak noktası geleneksel pazarlara ve küresel makroekonomik kötüleşen koşulların etkilerine devam ederken, sürdürülebilir bir Ether fiyatının yukarı yönlü ayrışması için çok az umut var.

Yorumlar kapalı.